不動産クラウドファンディングで新NISAのリスクは減らせるか?

定年後の安定した収入を求めるミドル世代に不動産クラウドファンディングは魅力的な選択肢。

不動産クラウドファンディングは新NISAのリスクを補完し安定した収益を得る手段として有効。

将来やってくる老後生活を具体的にイメージしないと…。

でも実際どうすればいいの?年金だってあてにならなそうだし…。

豊かな将来を送るためにも「不動産クラウドファンディング」や「新NISA」で資産運用を始めることが最適です。

40代、50代が迎えるミドル・シニア期は、老後資金の準備に真剣に取り組む時期。

現役期は老後に備えた準備のための「時間」を多く保有しているため、資産形成を行う上で非常に有利である。保有する資産が少ない、もしくは収入が少なくても、少額からでも長期・積立・分散投資を習慣化して行うことにより安定的に資産を形成できる可能性は十分にある。

引用:引用金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」令和元年6月3日

引用URL:01.pdf (fsa.go.jp)

国の調査でも早い内から資金準備をおこなうことが重要と述べられています。

しかし、今まで投資などの経験がないため躊躇してしまう人も非常に多いです。

この記事では、少額投資でありながら安定した収益を期待できる「不動産クラウドファンディング」や2024年1月からスタートした「新NISA」について、まとめて解説。

この記事を読めば2つの投資の方法やメリットを学べ、安全、安心に資産形成をおこなう方法の手順が分ります。

新NISAの基本とリスクについて

「不動産クラウドファンディング」と「新NISA」はどちらも投資の一種。

新NISAという言葉は聞き慣れないかも知れません。

「新NISA」は旧来の「一般NISA」と「つみたてNISA」が1本化された新しい名称です。

旧NISAでは「積み立て」か「一般」のどちらかしか選べなかったため投資枠もどちらか一方しか選択できませんでした。

しかし、新NISAでは2つのつみたて制度が併用できるようになり、年間の投資枠も大幅に拡大され今まで以上に個人が参入しやすい環境です。

参入しやすいですが、投資なのでリスクが伴い外部要因に左右されやすい点もあります。

ここでは以下の3つにポイント絞り新NISAを解説します。

つみたて投資枠

積み立て投資枠は、投資初心者や少額でコツコツ投資を行いたい人向けに設けられた枠のこと。

毎年一定額を積み立てる形で投資をおこなうことができます。

概要は以下です。

- 年間投資枠:120万

- 非課税期間:無期限

- 非課税となる金額:1800万

- 投資対象標品:金融庁が定めた投資信託

- 対象年齢:18歳以上

金融庁が定めた投資信託とは、「つみたてNISA」に適用されるために一定の基準を満たした投資信託のことです。

こちらのサイトも参考にしてください。:金融庁 NISAを知る

成長投資枠

新NISAの成長投資枠は、高リターンを狙う投資家にとって魅力的な選択肢の1つ。

この枠組みでは、成長が期待される企業や産業に重点的に投資することができます。

成長投資枠は、高リスク・高リターンの投資手法であり、短期間での資産増加を目指すことも可能です。

概要は以下です。

- 年間投資枠:240万

- 非課税期間:無期限

- 非課税となる金額:1800万

- 投資対象標品:上場株式・投資信託など

- 対象年齢:18歳以上

新NISAのデメリット、リスク

新NISAを利用する際に注意すべきポイント3つ解説します。

投資できる金融商品は、価格が変動するため投資した金額よりも価値が下がるリスクがある

場合によっては大きな損失を被る可能性も…

新NISA口座以外の証券口座(特定口座や一般口座など)で発生した損失は、新NISA口座の利益と相殺することができない

例えば、新NISA口座で10万円の利益が出て他の証券口座で5万円の損失が出た場合、新NISA口座の利益は非課税だが、他の証券口座の損失はそのまま残ってしまう

つみたて投資枠と成長投資枠の2種類があり、それぞれ投資対象も異なるため、どちらの枠でどのような商品を選ぶべきか、判断が難しくなる可能性がある

情報収集や分析に時間がかかる、誤った判断をしてしまうなどのリスクも考えられる

また、株式市場や投資信託の市場は常に変動しており、予期せぬ暴落が発生するリスクもあります。

投資元本が大きく目減りする可能性は大きな懸念材料です。

良く聞くインデックス投資の「S&P500」と「オールカントリー」に分散投資しておけば商品が限定されてもリスク不安は避けられるでしょ?

両方とも米国経済に連動しているので、株価が下がるときは一緒に下がる危険性は高いです。

そのため、昨今のようの「〇〇ショック」が起きたときに同じように値崩れしてしまうことも。

分散投資で安全を確保したつもりが、出来ていなかったケースは多いです。

分散投資の基本は「片方が崩れても片方が揺るがない」という支え合いが重要になります。

では、最近話題の不動産クラウドファンディングは分散投資になりうるのでしょうか?以下に解説します。

新NISAと比べた不動産クラウドファンディングの利点

不動産クラウドファンディングの長所は以下の3つです。

株価暴落時のリスクに対応できる

不動産クラウドファンディングは、株価暴落時のリスクに対して効果的な対策の1つ。

株式市場の変動に直接影響を受けにくいため、安定した収益を期待できるからです。

特に、不動産は実物資産であり価値が急激に下がるリスクが低いため資産保全の手段として優れています。

定年後の資産運用や株式市場のリスクを避けたい投資家にとって、不動産クラウドファンディングは魅力的な選択肢です。

為替の影響を直接的に受けない

株式投資や外国資産への投資は、為替変動により資産価値が変動するリスクを伴いますが、国内市場の不動産は為替リスクを回避できます。

特に、円安や円高の影響を受けやすい外国株や海外投資信託と比べて、不動産クラウドファンディングは安定性が高いです。

ある程度は予測しやすい収益を見込むことができるのが魅力。

その結果、定年後の安定した収入源として適しています。

出口戦略が簡単

不動産クラウドファンディングのもう1つの利点は、出口戦略が比較的簡単であること。

出口戦略とは投資において、「いつ」「どのように」保有している投資資産(株や債券など)を売却するかという計画のことです。

不動産クラウドファンディングの出口戦略が容易とされる代表的な理由は以下の3つ。

- 少ないお金から始められる: 数万円から投資できるので、お金を戻したい時に大きな負担になりにくい。

- いつお金が戻ってくるか分かる: 投資する時に、いつお金が戻ってくるか分かっているので、計画が立てやすい。

- 詳しい人が代わりにやってくれる: 不動産に詳しい人が代わりに投資してくれるので、自分で色々考えなくていい。

このような理由で、他の投資に比べて、お金を戻しやすい(出口戦略が簡単)と言われています。

新NISAだけで分散投資をするのではなく不動産クラウドファンディングと併用して分散するのも資産を手堅く増やしていきたいならオススメの方法の1つだね

不動産クラウドファンディングの利点を知って所で、基本的な流れについても知識を深めていきましょう。

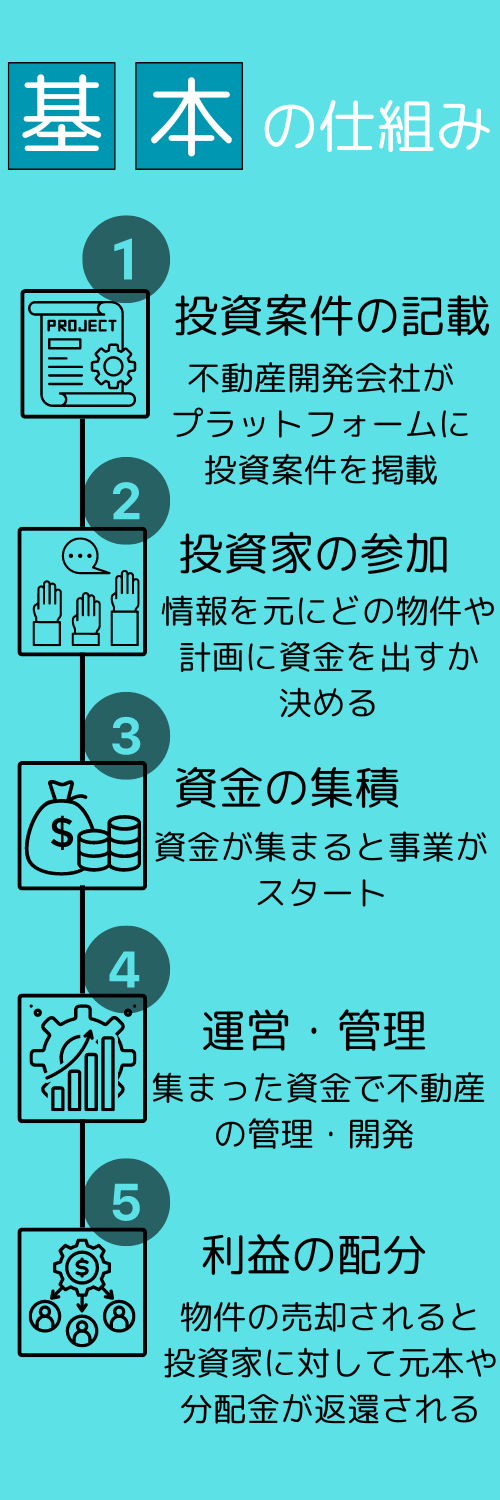

不動産クラウドファンディングの基本

不動産クラウドファンディングの抑えておくべき基本は以下の2つです。

- 仕組みと資産運用

- 平均的な利回り

仕組みと資産運用

各プラットフォームの特徴や手数料を比較検討し、自分に合ったプラットフォームを選ぶことが大切です。

オススメのプラットフォームについて知りたい方はコチラの記事も参考にしてください

関連記事:オススメの不動産クラファンサービス

平均的な利回り

投資先の物件や市場状況によりますが、一般的な平均利回りは4%から10%程度とされています。

この利回りは、株式投資や債券投資と比べて安定しており、一定の収入を目指す投資家には魅力的です。

以下は個別投資や投資信託と見比べた表です。

| 項目/投資名 | 個別株 | 投資信託 | 不動産クラファン |

| 期待利回り(平均) | 一攫千金も夢じゃない | 4~6% | 4~10% |

| 利回りの安定性 | 安定はしない | まあまあ安定 | 安定している |

| 元本割れのリスク | 高い | 普通 | 低い |

- 期待利回り: 個別株はハイリスク・ハイリターン。不動産クラウドファンディングは儲かる可能性もあるが損するリスクは低い。

- 利回りの安定性: 個別株は企業業績や市場環境によって大きく変動。不動産クラウドファンディングは家賃収入に基づくため比較的安定。

- 元本割れリスク: 個別株は倒産リスクがあり、投資信託も市場環境によって大きく価値が変動。不動産クラウドファンディングは実物資産を担保としているため、元本割れリスクは比較的低い傾向。

しかし、物件価値の下落や災害などにより、元本割れのリスクがゼロではありません。

コチラの記事で不動産クラウドファンディングについて更に詳しく解説しています。

関連記事:不動産クラウドファンディングは儲からない?メリット・デメリットを他投資と比較

では不動産クラウドファンディングを挑戦した方がいい人、不動クラウドファンディング投資に向いているのはどんな人なのでしょうか。

不動産クラウドファンディングはこんな人におすすめ

不動産クラウドファンディングがおすすめなのは以下に当てはまる人です。

- 投資期間が長くない人

- 既に新NISAで投資していてリスク分散したい人

投資期間が長くない人

不動産クラウドファンディングは、短期間での投資を希望する人に適しています。

一般的に、投資期間は1年から3年程度であり、長期にわたる資産運用が難しい人でも手軽に始めることができるからです。

将来の計画に合わせて資産を管理したい場合、不動産クラウドファンディングは柔軟な運用が可能。

このため、短期投資希望者にとっては理想的な手段の1つです。

既に新NISAで投資していてリスク分散したい人

新NISAで投資をおこなっている人にとって不動産クラウドファンディングはリスク分散の手段として有効です。

不動産クラウドファンディングは、株式市場とは異なる値動きをするため、新NISAで投資している資産と組み合わせることで、ポートフォリオ全体の安定性を高めることができます。

「ポートフォリオの安定性」とは複数の投資商品を組み合わせ価格変動やリスクが抑えられ、安定した収益が期待できる状態を指します。

例えば、新NISAで100万円分の株を買っていて、それが10%下がってしまったとしましょう。

もし同時に50万円を不動産クラウドファンディングに投資していて、それが5%の利回りで運用されていたとしたら、2万5千円の収入を得られます。

これなら、株の損失を少しカバーできますよね。

まとめ: 一部の人には新NISAより不動産クラファン

今回、不動産クラウドファンディングで新NISAのリスクは減らせるか?について解説してきました。

新NISAのリスクは以下の2つ。

新NISAのデメリット、リスク

- 投資商品の限定

- 市場リスクの不安

特に市場リスクの不安は投資をおこなう上で誰もが一歩を踏み出すのを躊躇してしまいます。

次に不動産クラウドファンディング利点は以下の3つです。

新NISAと比べた不動産クラウドファンディングの利点

- 株価暴落時のリスクに対応できる

- 為替の影響を直接的に受けない

- 出口戦略が簡単

株価暴落時のリスクに対応出来るのは不動産投資の強みといえます。

株式市場の変動や為替リスクに対する耐性を高めるためにも、新NISAと組み合わせた不動産クラウドファンディング投資戦略はおすすめの方法の1つです。

また安定した収入を求めるなら、分配金が期待できる不動産クラウドファンディングが魅力的です。

一方、まとまった資産形成を目指すなら、非課税メリットのある新NISAも検討してみてはいかがでしょうか。