【株価暴落】つみたてNISAを引き出すときに下落してたら…?FIRE目標の場合の対策

つみたてNISAを引き出したいときに暴落していた場合、引き出さずに待つことが賢明。暴落してもしのげるように現金を用意すべき。

最近、株価が下落しているニュースを耳にすることが多くなりました。

コロナ禍で上がっていた株価がだいぶ落ち込んできています。

インデックス投資をベースにつみたてNISAを使っている方でちょっと不安に感じている人も多い印象です。

もし今出口に近い状態だったら損してしまうのでは…?

対策は、引き出さないことです。

ということで暴落していた場合の対策と心構えを解説していきます。

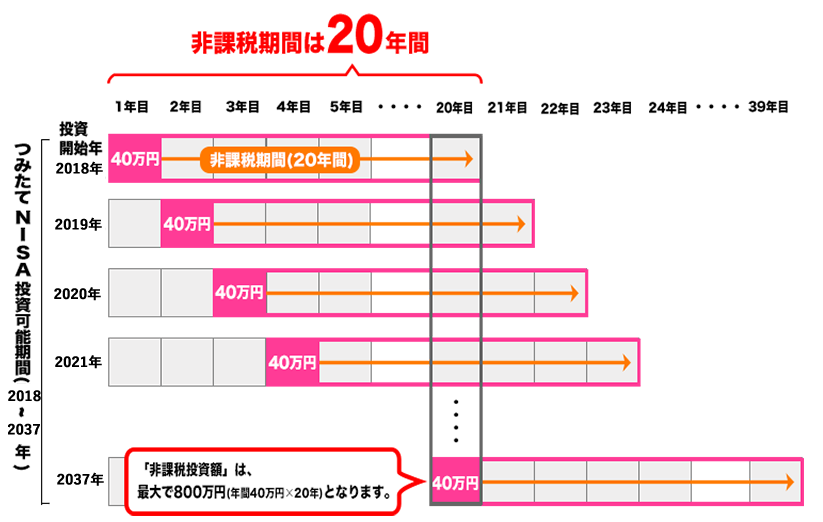

つみたてNISAは20年後に運用終了するわけではない

まず、つみたてNISAにおいて勘違いしがちなのですが、20年後に今までつみたてNISAの枠で投資してきた資産が一気に非課税期間終了するわけではありません。

1年ずつ40万円までの箱が用意されていて、20年後に税金を取られずに課税口座に移されるわけです。

もう少し詳しく説明します。

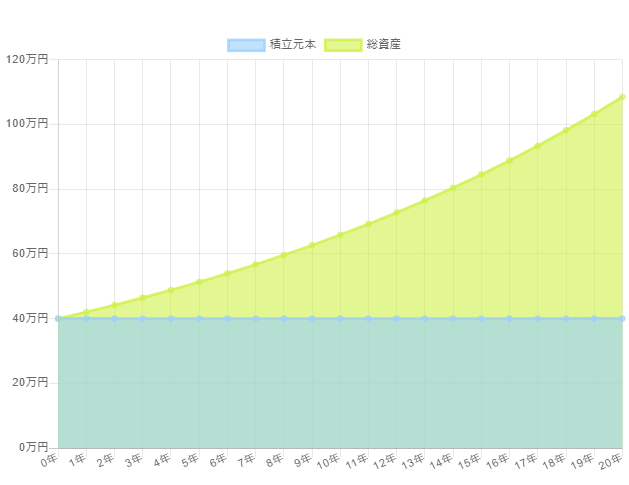

最初の年に40万円投資したとして、年利5%で増えていった場合20年後に1,085,057円となります。(※あくまでシミュレーションです)

約70万円が利益となるわけですね。

これを単純にすべて引き出そうとすると、課税口座の場合は利益に対して20%の税金がかかります。

70万円×20%=約14万円が税金として持っていかれる計算。

これが、つみたてNISAの枠での投資であれば税金がかからず、約110万円が元本として課税口座に移されます。

そこからも継続して運用していくことも可能で、そこから先で得た利益に対しては税金がかかるということになるわけです。

チェックポイント

■20年後に今までつみたてNISAで貯めたお金がすべて課税口座に移されるわけではない

■それぞれの年に対して20年の非課税枠が用意されている

■20年経過時に、その枠が課税口座に移される

つまり、仮に20年後に暴落していたとしても課税口座に移されるのは20年前に始めたつみたてNISA枠1年分です。

そこからさらに20年間で1年ずつ非課税口座から課税口座に移されていくため、回復を待ちながら気長に運用可能です。

そもそも20年の長期投資でマイナスになった人はいない

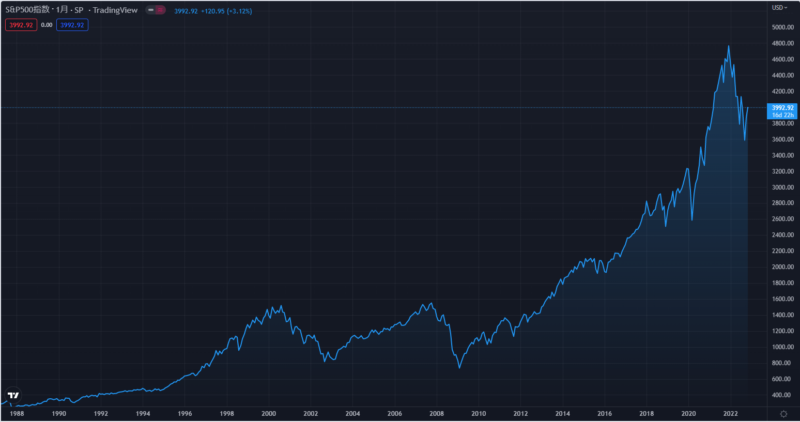

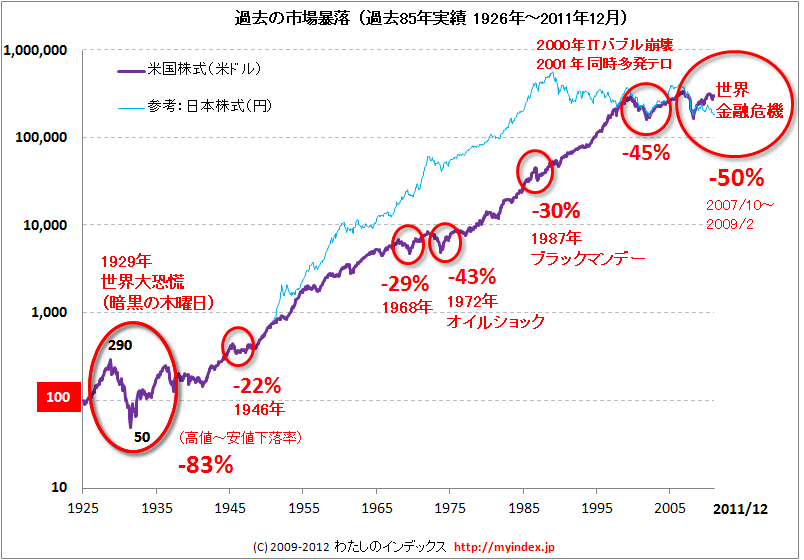

そもそも、これまでの長い歴史の中で、20年間米国株を保有し続けてマイナスになった人はいません。

たびたび数十%レベルの暴落が起きていますが、その暴落の底と20年前の株価を比較しても暴落の底の方が株価は高いのです。

しかもその後20年で株価は右肩上がりを続けてきています。

今後のことはわかりませんので絶対はないですが、20年間1年ごとに課税口座に移されていくつみたてNISAの仕組み上、損をする可能性はかなり低いことがわかりますね。

暴落しても、回復するまで待てばいいのです。

でも20年後にはもうFIREして資産を崩しながら生活したいんだよなぁ…

という方は現金も合わせて用意しておくことをお勧めします。

20年後にFIRE目標なのであれば5年分の生活費を現金で用意

回復まで待てばいいとはいえ、数年間もFIREまでの期間を延ばしたくないよ!

という方。この場合は、現金で生活費を別途用意しておくことで対策が可能です。

過去の市場暴落において、1929年の世界大恐慌を除き、下落から回復までにかかった期間はほぼ5年以下です。

このことから5年分の生活費を別途用意することができればリスクも抑えつつFIREすることができる可能性大。

仮に生活費が年間300万かかる方であれば1500万円ですね。

簡単に貯められる金額ではないですが、

- 株価の調子が良いときに現金化しておく

- 退職金などを当てにして用意する

- 最初から現金分は分けて貯金しておく

など対策はとれます。

暴落していなければ多めの生活防衛資金として確保しておいてインデックス投資の出口である4%ルールでの取り崩しを始めてもいいですね。

関連記事:【インデックス投資】投資資金、いつ引き出す?4%ルールについて解説

現金まで用意する余裕がなければFIREまでの年数を伸ばす

そんな簡単に1500万も用意出来たら苦労しねーよ…

はい、その指摘もごもっともです。

現金が用意できず、FIREまでの目標としていた金額にも暴落のせいで届いていないのであればもう数年働きましょう。

見方を変えれば暴落時にたくさん稼いで金融資産を購入することもできます。

暴落からの回復トレンドに乗り、それまでに立てていたFIRE計画より裕福な暮らしができる可能性すらあります。

逆にチャンスと思って稼ぐのも選択肢としてはアリですね。

結論:暴落してたら引き出さず回復まで待つ

今回は、つみたてNISAの20年後の仕組みや暴落時の対策について解説しました。

- つみたてNISAは20年で運用終了するわけではない

- 課税口座に、税金を取られずに移される

- そもそも20年の長期投資でマイナスになった人はいない

- 暴落してもFIREしたいのであれば5年分の現金を用意

- 現金が用意できなければ、FIREまでの年数を伸ばす

暴落してしまうことは20年後に限らずいつかは起こりえます。

その時に焦って売ってしまい投資をやめてしまうことが一番悪手です。

節税制度をうまく活用して資産形成していきたいですね。