【大学費用】学資保険とつみたてNISAはどちらがいい?併用は?お金を使う目的にそって解説

子供が生まれると入ったほうがいいよと親世代や先輩に言われる学資保険。

今の時代においても、子供のためのお金は学資保険で備えておくのがいいのでしょうか?

なにかしら子供のためには備えておきたいけど…何で備えるのがいいんだろう?

何も備えずにお金が用意できない状態となり、子供に「奨学金」という名の借金を背負わせるのはできることならしたくないですよね。

ただでさえ税金や社会保険料で少なくなった給料が奨学金の返済でさらに減るのは精神的にもかなりつらいものがあります。

今回は、子供のために備えることは前提として、

- つみたてNISA

- 学資保険

このどちらで備えておけばいいのか、併用はありか、など目的に沿って解説していきます。

つみたてNISAについてはこちらの記事もご参照ください。

関連記事:【インデックス投資】貯金をするなら投資しろ!つみたてNISAについて解説

目的を子供の大学費用とした場合、学資保険も有効

結論から申し上げますと、目的を子供の大学費用とした場合、学資保険も有効な手段です。

理由は、お金が必要になる時期が固定だから。

その時期と株価の暴落が重なってしまった場合、当てにしていたお金が半分になってしまうこともあり得ます。

学資保険の相談はこちらから…

- 簡単3分予約

- 今なら無料プレゼント付き

投資をしていて、暴落時に売ってしまうということは一番避けたいところです。

暴落時にはその先の回復でさらに増えることを見越して買い増したいですよね。

完全に投資で賄おうとすると、暴落していようが売らざるを得なくなってしまいます。

学資保険であれば、株価が暴落していようが関係なく預けた以上のお金が戻ってきます。

ほしい時期に確実にお金を確保しておきたい場合は学資保険も有効ということですね。

学資保険とつみたてNISAの比較

こちらが学資保険とつみたてNISAの違いです。

| つみたてNISA | 学資保険 | |

| 対象者 | 20歳以上(親名義で投資) | 一般的に加入は0~6歳 満期18歳 |

| 収益性 | 高い | 低い |

| 安全性 | 低い | 高い |

| 積み立て限度額 | 年間40万まで | 商品によって異なる |

| 途中解約 | 可能 | 可能だが元本割れする可能性あり |

| 課税対象 | 非課税(20年間) | 課税 |

| 保険機能 | なし | 親の死亡保障がある 医療特約が付帯できる |

投資は投資、保険は保険で考えるべきですが、やはり気になるのはお金の増え方ですね。

つみたてNISAで当ブログでも推奨しているインデックス投資の場合、年間の平均利回りは4~6%です。

関連記事:【インデックス投資】株式の利回りの相場は何%?相場や平均を知って身を守ろう

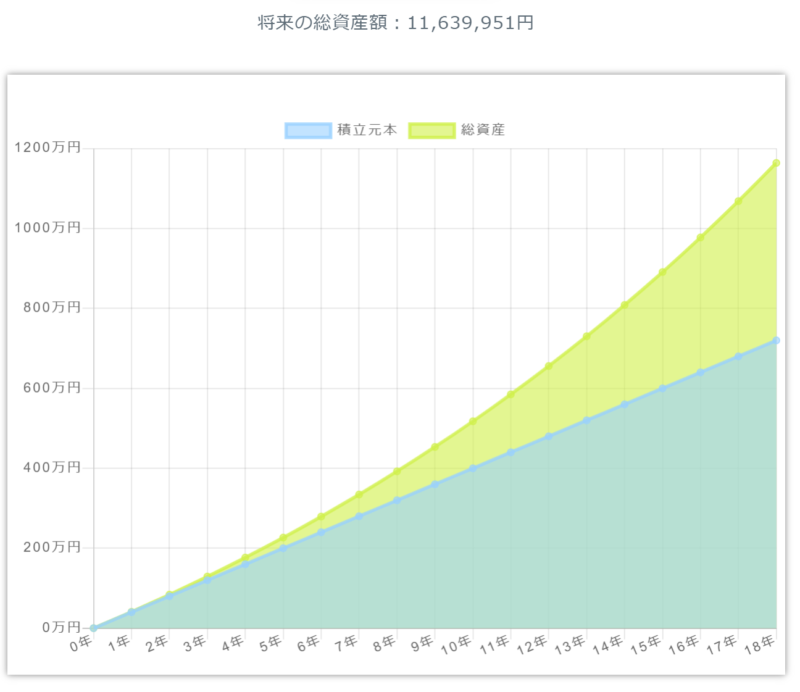

18年という期間、つみたてNISAで満額投資すると、単純なシミュレーションではありますが以下の金額になります。

シミュレーション条件は、毎月33333円、年利5%で18年間投資です。

※上記シミュレーションはリンクから飛んでいただくとお使いいただけます。

約1200万となりました。

もちろん、これはその通りになるとは限りません。あくまでもシミュレーションです。

つみたてNISAの場合、元本に比べて資産は目に見えて増えていることがわかります。

対して、学資保険の場合、満期での返戻率は103~106%ほどです。

合計100万円積み立てた場合に、最大でも106万程度しか増えず、収益性という面では劣ります。

ただ、学資保険はつみたてNISAと比べると安全性は高いです。

満期になったら確実にその金額が貰えるという保証があります。

収益性重視か、安全性重視か

ここまでの話から、どういう方にそれぞれの手法が合うかを解説します。

- 積み立てたお金をリスクを取らず確実に大学費用に充てたいというかた

- リスクは取りたくないが、貯金よりは増やしておきたいというかた

- 途中解約する予定はなく大学等の学費に充てる用のお金と確定しているかた

こういった内容が複数当てはまる場合は学資保険のほうが向いています。

- リスクを取ってよりお金を増やしたいというかた

- 仮に株価が暴落した場合でも、他で大学費用をまかなえるかた

- 数年でお金を引き出す可能性のあるかた

つみたてNISAは先ほども言いましたが投資です。

これまでも、10年に一度くらいの頻度で暴落が起きています。

一度暴落が起きると1/2の資産額になってしまう可能性もあります。

現に、2008年のリーマンショック時には50%株価が下落しました。

つみたてNISAだけで大学費用をすべてまかなおうというのは危険もあります。

どちらも併用するのはアリ

子供の大学費用だからそんなにリスクは取りたくないけど…でもやっぱりもっと増やしたいなぁ

というかたはどちらも併用するのもアリです。

大学費用が300万ほど必要だとして、200万は学資保険で確実に確保しておき、残りの100万をつみたてNISAで準備しておくこともできます。

仮に暴落してしまった場合でも、つみたてNISAのうちの一部のみ引き出すだけで済むので傷は浅くなります。

暴落しなければさらにお金が増えている可能性もありますからね。

とるリスクの幅を減らして最低限必要な分は確保しておく考え方もOKです。

まとめ:考え方次第だが、学資保険もアリ

今回は学資保険とつみたてNISAを比較しながらどういう方に向いているかを解説しました。

- お金が必要となる時期が固定なので、学資保険も有効

- リスクが取れる方はつみたてNISAも併用

実際の学資保険についてどれがいいのかは、プロに無料で相談できますので是非ご活用ください。

- 簡単3分予約

- 今なら無料プレゼント付き

つみたてNISAの口座を開設する方法についてはこちらで詳しく解説しております。

証券会社は楽天証券かSBI証券がおすすめです。

関連記事:【費用無料】ネット証券口座の開設方法|SBI証券編

ということで今日はこの辺で、それでは!