【自分年金】企業型DCに全世界への投資商品がない…対策を解説|2022版

こんにちは!甲(@koublog2)です。今日は企業型DCに全世界への投資商品がない場合どうすべきかについて解説します。

企業型DCでの運用の場合、若手社員におすすめしているのはインデックス投資の商品です。

企業型DCってなに?という方はこちらの記事で解説しております。

関連記事:【老後の資産形成】企業型確定拠出年金(DC)とは?商品の選び方を解説

つみたてNISAに絡めた解説になりますが、全世界株への投資をお勧めしている理由はこちらの記事で解説しております。

関連記事:【インデックス投資】つみたてNISAのお勧め商品解説!米国or全世界

お勧めはしたものの、企業型DCで投資できる商品は、会社によって異なります。

中には、全世界へ投資したかったのに商品がない!という方もいると思います。というか私がそうです。

そういった場合に、どのように対策を打てばよいか解説します。参考にしていただければ幸いです。

自分で全世界への投資商品を作る

結論から申し上げますと、ないのであれば作ってしまえという事でね、その方法を解説します。

運用できる商品の中には、以下の商品がある場合が多いです。

- 国内株式への投資商品

- 外国株式への投資商品

- 債券への投資商品

- 定期預金や積立型保険など元本確保型の商品

- バランス型の投資商品

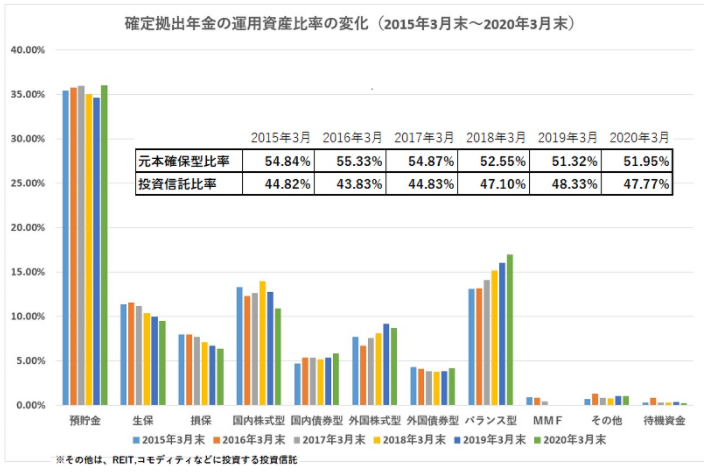

ちなみに確定拠出年金の運用資産比率はこんな感じで推移しているようです。

預貯金の割合が圧倒的に高いですね。出口が近い場合(定年間近)は預貯金の選択は大有りです。積み上げてきた資産が目減りする可能性もあるので安全な預貯金や債券の比率を高めるべきです。

ただ、定期預金や積立型保険などの元本確保型商品は若手社員にはあまりお勧めできないことを以前解説しています。

関連記事:【自分年金】企業型DC、選ぶべきではない商品について

全世界への投資商品を作るうえで、大事なのは国内株式と外国株式の比率を考えて投資することです。

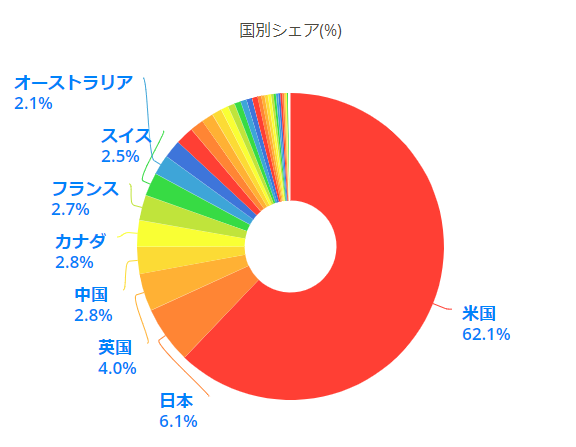

ここで、2022年現在の全世界の時価総額を見てみましょう。

米国、強しですね。全世界への投資商品を作る、というのは、時価総額にならってバランスを整えて投資すれば達成できます。

つまり、国内株式へ6.1%投資、外国株式に93.9%投資すれば疑似的に全世界への投資商品が出来上がる、というわけです。

いくら若くて時間があるとはいえそんなにリスク取りたくないよ…

という方にお勧めなのはバランス型の商品です。

国内株式、外国株式、国内債券、外国債券にバランスよく投資されます。

その中で株式の比率をどれくらいまでにするか選ぶとよいですね。

バランス型の商品で全部株式だけで運用!という商品はないので、全世界へ投資したい方は上記の手法を取るのがオススメです。

リバランスについて

時価総額というのは、年々変わっています。日本は落ちぶれたという話もよく耳にはしますが、まだ全世界で見ると世界2位の経済大国なわけです。

なわけですが、その比率は年々減少しています。10年前は15%程ありました。

ということで、上記手法で比率毎に株式への投資を行った場合、年に1度くらいはリバランスを行う必要があります。

関連記事:【インデックス投資】リバランスのタイミングはいつ?

この場合はリアロケーションと呼んだ方がいいかもしれません。

リバランスは相場が変動することで、当初組んでいたバランスからずれてしまう場合に、当初の計画通りに配分を戻すことを指します。

リアロケーションは、当初の配分比率自体を変更するという意味で使われます。

前述したように、時価総額というのは年々変わります。

1年に1度か半年に1度くらい時価総額をチェックして、ずれていたらその比率にリアロケーションする。

これを忘れずにやっていれば全世界株への投資を継続できていることになります。

まとめ

今回は、企業型DCにおける全世界株への投資について解説しました。

国内株式へ6.1%投資、外国株式に93.9%投資すれば疑似的に全世界への投資商品が出来上がる

1年に1度か半年に1度くらい時価総額をチェックして、ずれていたらその比率にリアロケーションする

上記の方法で、企業型DCに全世界株への投資商品がなくても疑似的に再現可能です。

一応、言っておくと投資は自己責任です。

自分の取れるリスクを考えて、最終的にはご自分の判断でお願いします。

ということで今日はこの辺で、それでは!