【揺り籠から墓場まで】インデックス投資の始め方・続け方・終わり方

世間の投資熱はいまだ高まり続けています。

さらにはFIREムーブメントが日本でも話題に。

FIRE:Financial Independence, Retire Early(経済的自立、早期リタイア)

この流れから、

僕も投資を始めたほうがいいのかなぁ…?

という方や、

この投資先で選択は間違っていないだろうか…?

という方も多くなっています。

そんな方々に向けて、投資初心者におすすめの「インデックス投資」について始め方・続け方・終わり方を解説します。

「インデックス投資」は忙しくて時間のない現代社会に生きる方に非常に合った投資手法です。

個人投資家にとっては、個々の株式を売買したり、プロのファンドマネージャーが運用する投資信託に投資するよりも、ただインデックスファンドを買ってじっと待っているほうがはるかによい結果を生む

なぜおすすめできるのかを、本記事で詳しく解説します。

インデックス投資とは何か?

結論から申し上げますと、インデックス投資は市場の値動きと連動することを目指す投資です。

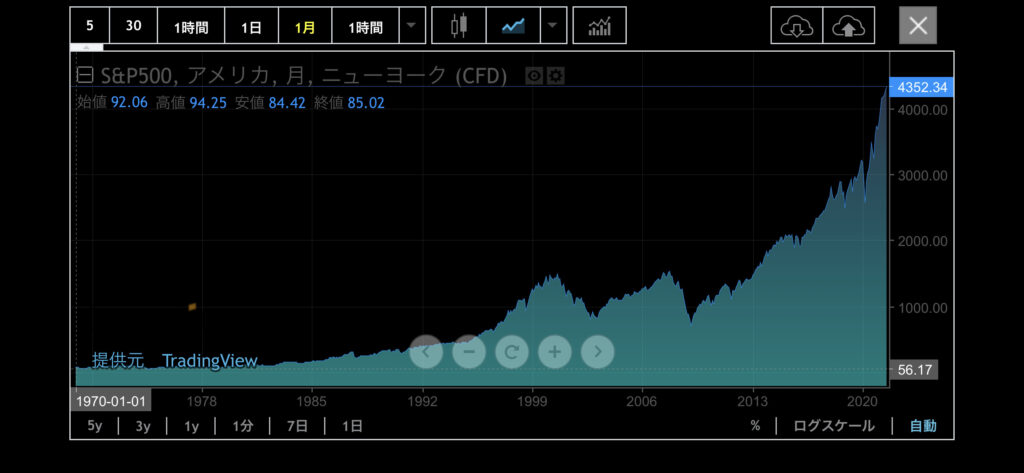

冒頭に紹介したS&P500は、アメリカのトップ企業500社の株に投資をしています。

インデックス投資は「市場の動きを示す指数=インデックス」への投資となるわけですね。

市場の動きを示す指数としては、日経平均株価、TOPIX、ダウ平均などニュースでよく耳にしませんか?

これらの値動きに連動するように投資ができる商品が、「インデックスファンド」です。

インデックス投資の魅力

ここで疑問となるのが、

ニュースで聞く日経平均株価とかって上がったり下がったりしてるけど本当に増えるの?

というものです。

なぜインデックス投資がおすすめできるかというと、大きくとらえれば人類の成長に賭けているから。

短期で見ると上がったり下がったりしていますが、長期間で見たときには価値は右肩上がりになっています。

いろんな会社が利益を上げるために頑張っているからですね。

一部の会社だけを切りとれば失敗して倒産してしまう会社もあるかもしれません。

ただ、市場全体で見てみれば一部の会社が失敗しても、全体的には成長していくはず。

これがインデックス投資の基本的な考え方です。

詳しくはこちらの記事で解説しております。

関連記事:【インデックス投資】お金を使う暇がない…仕事が忙しい社会人の為の”お金の使い方”

複利を味方につけられる

長期投資において、「複利」を味方につけることによる利点は凄まじいものがあります。

簡単に複利について具体例を含めて説明しますね。

100万円を年利5%で2年間運用した場合は、以下のようになります。

1年目:1年目の元本(100万円)+1年目のリターン(100万円×5%)=105万円

2年目:2年目の元本(105万円)+2年目のリターン(105万円×5%)=110.25万円

これが単利の場合は、元の元本100万円に対してだけ利息が付きますが、複利の場合は増えたお金にも利息が付きます。

複利と単利の違いは以下の記事で詳しく解説。

関連記事:【インデックス投資】資産が倍になるまでの算式、72の法則について解説

インデックス投資は長期投資をすることで平均で4~6%のリターンを過去のデータでは得られています。

関連記事:【インデックス投資】株式の利回りの相場は何%?相場や平均を知って身を守ろう

年利5%というのは、決して高いリターンではないわけですね。

アクティブ運用とパッシブ運用の違い

投資には大きく分けて、アクティブ運用とパッシブ運用の2つがあります。

インデックス投資は「パッシブ運用」です。

インデックス投資の対となるアクティブ運用の特徴を紹介します。

- プロのファンドマネージャーが投資対象の銘柄を選んでいる

- 手間暇をかけているので、パッシブ運用より手数料が高い

- パッシブ運用より値動きが激しいことが多い

インデックス投資は市場全体に満遍なく投資する手法でしたね。

アクティブ運用の場合、その市場の中から今後伸びそうだとプロが予想した企業群に集中的に投資します。

その選び方は様々で、一例をあげるとAIや自動運転など今後伸びそうな技術を扱っている企業に投資する商品などがあります。

その手間がかかっているので、基本的にパッシブ運用より手数料が割高。

長期投資を前提とした場合は、インデックス投資をお勧めします。

アクティブ運用の商品は長期的にみるとプロが運用しているのに、インデックス投資の商品に負ける確率が7割もあります。

「手数料の高さ」がネックとなり、長期では不利となってしまうわけですね。

関連記事:【インデックス投資】アクティブ運用とパッシブ運用、どっちがいいのか解説

インデックス投資の始め方

ここからは、インデックス投資の始め方について解説します。

投資を始めるには、銀行口座とは別に、「証券口座」が必要です。

証券口座自体は銀行や証券会社の窓口、またはネットで開設することが可能です。

結論から申し上げますと、ネット証券で口座開設することをお勧めします。

理由は、銀行や証券会社の窓口に行くと、先ほど説明したアクティブ運用の商品を勧められる可能性が高いからですね。

なぜアクティブ運用の商品を勧められるのか?答えは簡単、そちらのほうが銀行や証券会社にしてみれば儲かるからです。手数料で。

ネット証券であれば人と対面せずに口座開設できます。

証券口座の中には、無料でお金が貰えるキャンペーンを実施しているものもあるので、詳しくは以下の記事をご覧ください。

関連記事:【即日アリ】現金もらえるキャンペーン!無料の口座開設でお金を稼ぐ!

ということで、具体的なネット証券会社も紹介しておきます。

候補1:楽天証券

一つ目の候補が楽天証券です。

楽天証券で投資を行うメリットを紹介します。

- 楽天銀行とマネーブリッジの設定を行うと、楽天銀行の金利が0.1%になる

- 楽天ポイントを含めた投資で、楽天市場での買い物で付くポイントが最大+1倍になる

- 楽天カードでの積立が月5万円まで可能。最大1.0%分のポイントが帰ってくる

楽天証券ならではの利点ですね。特に円預金の金利が0.1%となるのは非常に大きいです。

②番のメリットである楽天市場でのポイントアップですが、2022年4月から内容が変更になりました。

| 変更前(2022年3月まで) | 変更後(2022年4月から) |

| 楽天ポイントを含めた投資でポイント+1倍 | 月3万円以上のポイント投資(投資信託)でポイント+0.5倍 月3万円以上のポイント投資(米国株式)でポイント+0.5倍 |

③番のメリットについては2023年の6月から改善されました!

| 変更前(2023年5月まで) | 変更後(2023年6月以降) |

| 楽天カードでの積み立てが月5万まで可能。 0.2%分のポイント還元 | 楽天カードでの積み立てが月5万まで可能。 楽天カード:0.5% 楽天ゴールドカード:0.75% 楽天プレミアムカード:1.0% |

普通預金の金利についてはあおぞら銀行の0.2%も高い水準ですが、普段の使い勝手なども含めると楽天銀行に分があります。

楽天銀行は条件を満たせば引き出し手数料や振込手数料も無料になるので、一緒に開設することをお勧めします。

候補2:SBI証券

二つめの候補はSBI証券です。

SBI証券で投資を行うメリットを紹介します。

- 国内最大手のネット証券会社。投資可能な商品の種類が豊富

- 住信SBIネット銀行を介すことで、米国株を米ドルで買う際の手数料を安くできる

- 三井住友カードでの積立が月5万円まで可能。

1.5%の750円分のポイントが返ってくる

2022年の1月までは、クレジットカードでの積立によって楽天証券を超える1.5%のポイントバックでた。

それ以降は0.5%還元に変わっています。

また、米国株やETFをドル建てで買いたい場合に、住信SBIネット銀行を通せば1ドルあたり2銭の手数料でドルに換えることができます。

楽天証券やSBI証券からでもドルに換えることはできますが、その場合1ドルあたり25銭かかるので、利点と言えます。

関連記事:【費用無料】ネット証券口座の開設方法|SBI証券編

私はどちらの証券口座も開設しています。

具体的なおすすめインデックス投資商品

口座開設できたけど、具体的にどの商品に投資すればいいんだろう…?

この悩みにも回答します。結論から申し上げますと、米国株か、全世界株のどちらかに連動するインデックス投資商品がおすすめです。

あくまで過去のデータであり未来のことはわかりませんが、過去30年の利回りを見ると、

- S&P500(米国株):年平均リターン10.7%

- MSCI ACWI Index(全世界株):年平均リターン8.7%

と、驚異的なリターンを上げています。先ほど銀行の金利が0.1%か0.2%かという話が馬鹿らしくなりますね。

TOPIX(日本株)はというと、残念ながら過去30年で1.7%しかありません。

このことから、米国株か全世界株がおすすめなのですが、その2つの投資先に投資できる商品もたくさんあるので悩んでしまいます。

ここで考えるべきが、「手数料(信託報酬)の安さ」。

つみたてNISAの枠で投資できる商品のうち、現時点では、米国株の場合

SBI・V・S&P500インデックス・ファンド(信託報酬:0.0938%)が最安です。

全世界株の場合は

eMAXIS Slim全世界株式(オール・カントリー)(信託報酬:0.1144%)が最安です。

関連記事:【インデックス投資】S&P500、つみたてNISAでの全8商品比較

関連記事:【インデックス投資】全世界株式、つみたてNISAでの全8商品比較|MSCI ACWI Index

SBI・V・S&P500インデックス・ファンド は楽天証券では買えませんのでご注意ください。

SBIの名がついている通り、SBI証券で投資可能です。

楽天証券での最安はeMAXIS Slim米国株式(S&P500)ですね。こちらは信託報酬:0.0968%です。

全世界株は楽天証券でもSBI証券でも投資できます。

米国株にすべきか、全世界株にすべきか?

これは非常に意見が分かれるところではあるのですが、私個人としては全世界株に投資しています。

理由は以下の通りです。

- ノーベル賞を受賞した現代ポートフォリオ理論に基づいた投資法であること

- 米国株の調子が悪くなった時のメンタルへのダメージを軽減するため

- 全世界への分散投資が可能だから

過去のリターンだけを見てみると米国株のほうが強いので、利益を追求したい方はS&P500のほうが良いかもしれません。

ただ未来はどうなるかわかりませんので、自分が長期投資を続けられると思うほうに投資するのが賢明です。

関連記事:【インデックス投資】積み立てNISAのお勧め商品解説!米国or全世界

利用すべき国の制度

証券口座を開設するときに、つみたてNISAやiDeCoといった国の制度を使うことができます。

どちらの制度も、一言で言えば投資によって得た利益に対する税金を納めなくてよくなる制度です。

つみたてNISA

つみたてNISAは年間40万を限度に、非課税での投資が可能な制度。

通常、投資で得た利益には20.315%の税金がかかります。

つみたてNISAの枠内であれば、20年間その税金がかかりません。

さらに投資できる商品も金融庁が厳選しているので、明らかに手数料の高いぼったくりの商品などは除外されています。

つみたてNISAについて詳しくはこちらの記事をどうぞ…

関連記事:【インデックス投資】貯金をするなら投資しろ!つみたてNISAについて解説

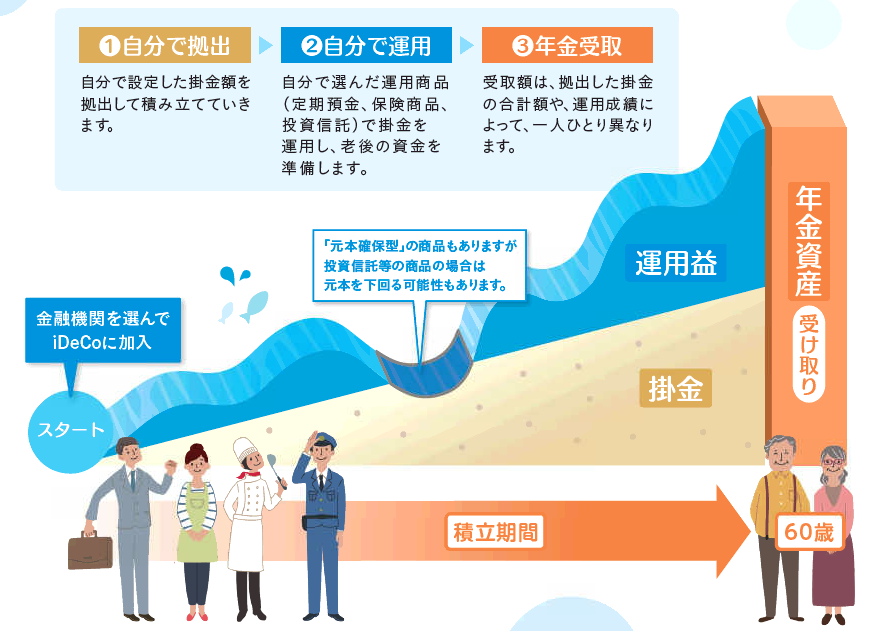

iDeCo

iDeCoは、一言でいえば自分で準備する年金です。

年金、と名がつく通り基本的には60歳まで引き出すことができません。

iDeCoでは、預金や保険商品でも掛金の運用が可能です。

皆さんが定年間近であれば預金や保険商品もうまく使うべきですが、まだ20代、30代の若手であれば株式の比率を高めた運用をするほうが無難です。

iDeCoのメリットとして投資の運用益に税金がかからないだけでなく、節税にもなります。

理由は、投資に回したお金が、課税所得額から差し引かれるから。

デメリットも含めて以下の記事で詳しく解説しています。

関連記事:【自分年金】iDeCoってどんな制度?メリットとデメリットを解説

つみたてNISAとiDeCoはどちらからやるべき?

結論、どちらもやれるのであればどちらもやったほうがいいのですが、そうは言っても投資資金の余裕がなければ厳しいのが現実です。

結論から申し上げますと、個人的にはどちらかを選ぶのであれば「つみたてNISA」を選びます。

つみたてNISAとiDeCoを比較すると、こんな感じです。

| つみたて NISA | iDeCo | |

| 引き出せる時期 | いつでもOK | 60歳まで不可 |

| 年間積立限度額 | 40万円 | 14.4~81.6万 |

| 最低投資額 | 100円から | 5000円から |

| 非課税期間 | 20年間 | 60歳まで |

| 投資商品 | 投資信託・ETF | 投資信託・預金・保険 |

関連記事:【インデックス投資】iDeCoとつみたてNISAの違い、どちらから始めるべきか解説

長期投資では基本的に短期で引き出すことは考えませんが、いつ何が起きるかはわかりません。

つみたてNISAであればいざというときに引き出せるので、利点です。

ただ、つみたてNISAは、今年までしか購入することができません。

2024年からは新NISAの制度となります。

遅く始めるほど、非課税で投資できる枠が減っていくため、つみたてNISAから始めることをお勧めします。

インデックス投資の目的

これまでおすすめしてきたインデックス投資ですが、基本的には使う予定のないお金を長期的に証券口座においておく投資法です。

短期間で爆発的に増える投資法ではありません。

短期間で増やすには、FXや仮想通貨などのギャンブル性のある投資や、伸びそうな企業を予想してその企業に一括投資するなど、かなりのリスクをとる必要があります。

よって、インデックス投資は老後の備えを作っておきたい人や、リスクをとりすぎずに資産形成をしていきたい人にお勧めです。

目的がFIREの場合

FIRE:Financial Independence, Retire Early(経済的自立、早期リタイア) を目指すのであれば、インデックス投資は有効です。

長期的に資産形成を行っていくうえで、インデックス投資が有効であることは様々な書籍で紹介されています。

地道ではありますが、インデックス投資はFIREまでの安全な道です。

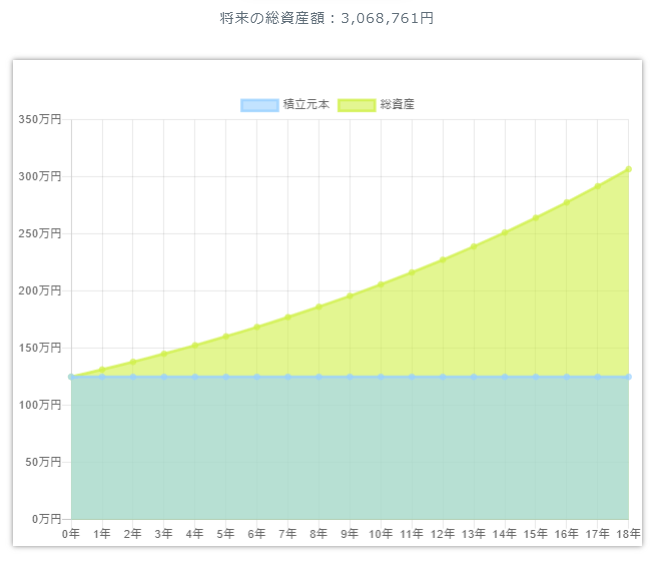

生まれたばかりの子供の学費を目的とする場合

子供の学費を目的とする場合にも、インデックス投資は有効です。

2022年現在であれば、「ジュニアNISA」の制度が活用できます。

ジュニアNISAは2023年で廃止となりますが、それまでに合計240万円の非課税枠での投資が可能です。

1年でいうと80万まで投資可能。

15~20年の長期においてインデックス投資を行った場合に、これまで損した人はいない、というデータもあります。

現時点で子供の年齢が低いことが条件にはなりますが、大学費用を目的とするならば、15~20年の投資期間を確保できます。

ちなみに、125万ほど用意できれば5%の利回りかつ18年間で大学費用の目安となる300万を用意できる可能性があります。

私も子供がいるのですが、子供のためにジュニアNISAで125万を目標に積み立てています。

関連記事:【ジュニアNISA】学資保険代わり?廃止による改正でメリット大に!

老後2000万問題の対策を目的とする場合

少し前に話題になった老後2000万問題。この解決にもインデックス投資は有効です。

そもそも老後2000万問題が何だったのかという件についてはこちらの記事をどうぞ

関連記事:【老後2000万問題】本当に必要?真相を簡単に解説

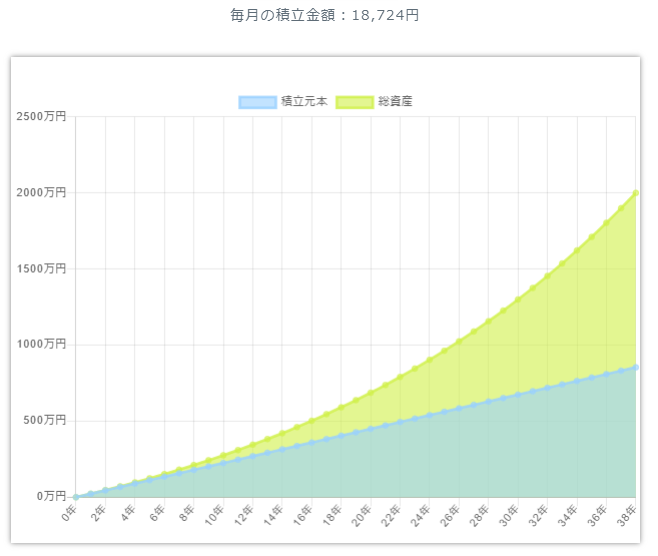

大卒の方を例に、単純に2000万貯めるには月にどれくらい積み立てればよいのか解説します。

23歳から60歳までの38年間で2000万を貯めようとすると、貯金だけの場合は月に約4万4千円必要です。

リターンを低めに見積もって、年間平均4%の利回りで投資したとして…

毎月18724円の積み立てが行えれば60歳時点で2000万の資産が達成できる可能性があります。

ここでiDeCoや企業型DCといった確定拠出年金制度を使えば、税金も取られません。

関連記事:【老後の資産形成】企業型確定拠出年金(DC)とは?商品の選び方を解説

老後2000万問題を解決する場合は確定拠出年金制度をうまく活用したいですね。

インデックス投資の続け方

インデックス投資を始めることは簡単ですが、続けることができずに長期投資から退いてしまう人は多く存在します。

今のように株価が上がり続けていればいいですが、”上がる”と”下がる”は表裏一体です。

前例として、リーマンショックの時には約50%も株価が値下がりしました。

仮に1000万持っていたと仮定すると、500万まで下がるわけです。

こういった値動きに耐えられず、下がり始めたときに現金に換えて下がりきってからまた買い戻そうとして失敗した人が多くいます。

インデックス投資においては、何もしなかった人か、もしくは死んでいた人が一番優秀な成績を収めていたという有名な話もあります。

最初にルールを決めておいて、そのルールに従い続けることこそ最善の選択ということですね。

債券を組み入れておく

下がるときの大きな値動きに耐えられるかどうか不安な方は、債券を組み入れておくことをお勧めします。

債券とは、一言でいえば誰かにお金を貸してその利息も含めて後で返してもらうような商品。

貸す相手は国の場合もありますし、企業の場合もあります。

企業によっては貸倒れてしまう場合もあるので、リスクのコントロールのためであれば国の債券、国債を買うことをおすすめします。

債券は株価が下落しても価値が落ちにくいので、安全資産として保有します。

関連記事:【インデックス投資】リスクを安全に抑えるために必要な債券ってなに?

ドルコスト平均法で愚直に積み立てる

ドルコスト平均法とは、定額かつ定期でお金を積み立てていく手法です。

例えば月の初めに5万円つみたてる、毎日1000円ずつつみたてる、などルールを決めて投資します。

この方法であれば、株価が低くなればなるほどいままでより多くの株が買えるので、上がったときのリターンを多く得られることになり、リスクを低減できます。

この手法を行う上で、「株価が右肩上がりで上がり続ける」ことは前提として信じる必要があります。

下がり続けるといかにドルコスト平均法とはいえ損してしまいますからね。

タイミングを見計らって買う必要がないので、投資初心者に非常にお勧めできる投資法です。

ただ、理想的には余剰資金はすべて一括投資したほうが期待値は高いです。

詳しくはこちらの記事をどうぞ。

関連記事:【インデックス投資】つみたてNISA,年始に40万一括投資の方がドルコスト平均法よりお得?

暴落時に過去のチャートを見返す

過去のチャートを見ても、暴落したからといって落ち続けるわけではありません。

上記はS&P500のチャートです。落ちている期間も無視はできませんがまた上がるときが来ています。

大丈夫、また上がる、また上がる…

と唱えて心を落ち着けましょう。自分の心との戦いです。

関連記事:【過信は禁物】米国株の暗黒期について【インデックス投資】

関連記事:【インデックス投資】S&P500、最高値更新。好調な時ほど考えたい”続けるコツ”

詐欺に気を付ける

せっかくインデックス投資で資産形成できても、詐欺でそのお金を失ってしまっては意味がありません。

序盤でも紹介しましたが、インデックス投資の利回りは長期投資で年間平均リターン4~6%ほどです。

高すぎる利回りの商品は詐欺である可能性が高いので、気を付けて下さい。

投資詐欺の手法として有名なものとしてはポンジ・スキームですね。

高い利回りで出資者を募り、出資されたお金から一部だけを被害者に返し、お金が集まってきた時点で連絡が取れなくなり逃げられます。

詳しくはこちらの記事をどうぞ。

関連記事:ポンジスキームで勝ち逃げできるの?飛ぶタイミングはいつ?

インデックス投資の終わり方

最後に考える必要があるのが、インデックス投資の終わり方、出口戦略です。

貯めた資金をどうやって引き出していくか?ここまで考えておくことで、目標も明確になっていきます。

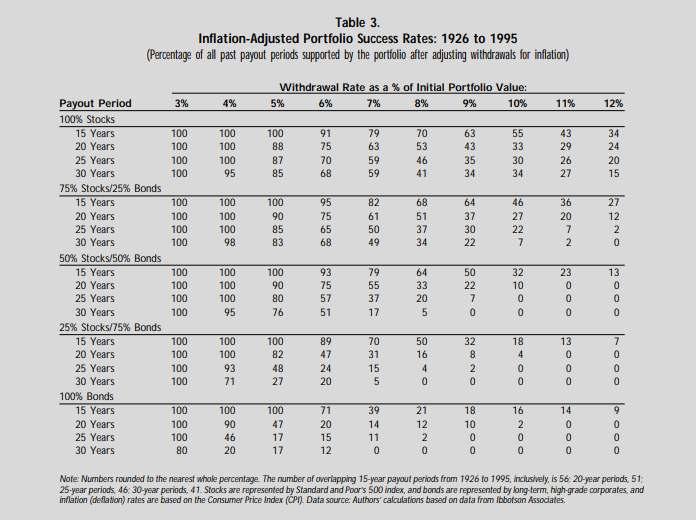

4%ルールで引き出す

これまでも何度か紹介していますが、インデックス投資の平均利回りは長期投資前提・全世界株や米国株への投資で4~6%。

一言で言ってしまえば、その利回りを下回る金額を毎年引き出しても、理論的には減ることはありません。

この理論はアメリカのトリニティ大学で論文としても発表されています。

株式100%で資産を運用していたとして、4%で引き出し続ければ、25年間資産が枯渇することはないという驚愕のデータです。

3%の引き出しに変えた場合は30年の間資産が枯渇する可能性は0%です。

表の見方や4%の引き出しで資産がなくなってしまうレアケースも含めて以下の記事で詳しく解説しています。

関連記事:【インデックス投資】投資資金、いつ引き出す?4%ルールについて解説

インデックス投資or高配当ETF投資

長期投資前提、目標がFIREなのであれば、インデックス投資に加えて高配当ETF投資も並行して行うのは選択肢としてアリです。

代表的な高配当ETFは、VYM,HDV,SPYDですね。

関連記事:【米国高配当ETF】VYM,HDV,SPYDの比較と最近の値動き|2021年6月

インデックス投資と高配当ETF、それぞれの特徴を表でまとめます。

| インデックス投資 | 高配当ETF | |

| 平均利回り | 年利4~6% | 年利3~5% |

| 投資手法 | パッシブ運用 | アクティブ運用 |

| 景気影響 | 受けやすい | 受けにくい |

| 積立投資 | 向いている | 向いてない |

| 利益の得方 | キャピタルゲイン | インカムゲイン |

平均利回りはインデックス投資のほうが若干高いです。

資産の最大化だけを目的とするのであればインデックス投資に分があります。

ポイントはFIRE後の自分を想像することです。

仮に6000万の資産を形成してFIRE達成できたとします。年間の生活費は240万円。

そこから暴落した場合(リーマンショッククラスなら半分の3000万になります)に、4%ルールを信じ、継続して240万引き出せるでしょうか?

ここで不安を感じるのであれば、高配当ETFもしくは預金で備えておくのは一つの手です。

関連記事:【どっちがいいの?】インデックス投資と高配当ETFの比較・メリット・デメリット

インデックス投資で資産形成してから高配当ETFはアリか?

これは正直微妙です。

いきなり高配当ETFに変えても、投資手法が違うのでインデックス投資の経験があまり役に立ちません。

十数年間野球一筋だった人がいきなりサッカーをやるような感じでしょうか。

スポーツ(投資)という大きな枠組みは同じで、培った運動神経(資産)は活かせても、体の使い方(運用方法)が違うのでうまくいかないはずです。

また、インデックス投資商品を一度売却する際に余計な税金を取られます。

税率は運用益に対して20.315%でしたね。それだったら並行してやっておいたほうがマシです。

関連記事:【FIRE後】インデックス投資から高配当ETFに資産を移すのは微妙?

直近の下落で不安に感じている人におすすめの投資

S&P500はここ最近下落傾向にあります。

2020年頃コロナショックで落ち込んだ後、米国は金融緩和を行って経済を活性化させてきました。

その結果、米国ではインフレが過熱。株価と同時に物価もかなり高くなっていきます。

インフレを抑制するため、FRBは利上げの対策を取りました。

金利が上がれば企業はお金を借りづらくなって業績が落ち込む方向に向かい、インフレを抑制させようという動きになります。

ただ、現時点でもあまりインフレが収まっておらず、さらに利上げされる可能性があり現状あまり明るい材料がないのも事実です。

長期で投資すればプラスになる確率が高いインデックス投資ですが、これまで十数年単位で低迷した時期があったことも事実。

そこでおすすめなのが、不動産クラウドファンディングでの投資。

| 不動産クラウドファンディング | インデックス投資 | |

| 最低投資金額 | 1万円から | 100円から |

| 流動性(売りやすいか) | やや低い | 高い |

| 価格変動リスク | 低い | 高い |

| 元本割れに対処できるか | 優先劣後方式あり | なし |

| 平均利回り | 5%前後 | 長期投資で4~6% |

不動産クラウドファンディングは、数か月~数年単位での投資なので、これからの米国株の低迷期間に対する一つの投資先として検討の余地あり。

リスク分散として、不動産クラウドファンディングを利用するのはオススメできます。

詳しくはこちらの記事で解説。

まとめ:インデックス投資で目標に応じた資産形成を

今回は、インデックス投資の始め方、続け方、終わり方について広く解説しました。

- インデックス投資は市場全体に投資する投資手法

- 窓口ではなく、ネット証券で口座開設して商品を買う

- つみたてNISAやiDeCoといった国の税制優遇制度を活用する

- 自分の中で投資に対するルールを決めてそのルールを守って投資を続ける

- 最終的には4%ルールで取り崩していく

- 目的がFIREなら高配当ETFと組み合わせるのはアリ

目標は人によって様々ではありますが、インデックス投資はどんな目標にもマッチしやすい、投資初心者に非常にお勧めできる投資手法です。

株価の暴落はいつか来ます。

そのときに狼狽えないでいいように必要な知識をつけて準備しておきたいですね。

ということで今日はこの辺で、それでは!

※記事で使用したシミュレーションは、以下のページでお使い頂けます。よろしければご活用ください。